GST Bill Kya Hai और जीएसटी बिल कैसे बनाएं एवं ऑनलाइन रजिस्ट्रेशन कैसे करे व गुड एंड सर्विस टैक्स की रेट लिस्ट कैसे देखे

जीएसटी अगर आसान भाषा में कहें तो गुड एंड सर्विस टैक्स जिसे 1 जुलाई 2017 ने लागू किया गया जब हम किसी प्रोजेक्ट या सर्विस को खरीदते हैं तब यह टैक्स लगता है। निर्माण से उपयोग तक जीएसटी सभी चरणों में लागू होता है। इसी श्रंखला के प्रत्येक स्टेप्स पर क्रेडिट लाभ की सुविधा मिलती है। अब निर्माण से लेकर उपयोग चरण तक टैक्स का मार्जन जोड़ा जाएगा और पूरी राशि के टैक्स का भुगतान लोगों को करना होगा। जीएसटी घरेलू उपयोग के लिए बेचे जाने वाले ज्यादातर सामानों और सेवाओं पर लगाया जाने वाला कनाडाई मूल का मूल्य वर्धित कर है। GST Bill काउंसलिंग ने 12 सौ से ज्यादा वस्तुओं एवं सेवाओं के लिए टैक्स की दर तय की है जिसके लिए अलग-अलग टेक्स्ट श्रेणियां बनाई गई है जो कि 5 से 28% के बीच हैं।

जीएसटी बिल

असम भारत का पहला राज्य है जहां जीएसटी संविधान संशोधन विधेयक लागू किया गया है।जीएसटी ने विविध उपयोग को समान कर कानून के तहत शामिल किया गया है जिससे की व्यापारियों के लिए काम करना आसान हो गया। करदाता ऑनलाइन रेजिस्ट्रेशन रिटर्न दाखिल करना और कर का भुगतान सब कुछ ऑनलाइन जीएसटी पोर्टल के माध्यम से किया जाता है। जीएसटी की न्यूनतम दर 28% तय की गई है उससे पहले टैक्स की दर 55% या उससे भी ऊपर होती थी। सरकार द्वारा जीएसटी टैक्स को बहुत लाभदायक बताया गया है। कई सारे टेक्स को हटाकर उन सब की जगह इस एक टैक्स को दी गई है। वस्तुओं की बिक्री पर कर लगाने का अधिकार राज्य सरकार और वस्तुओं के उत्पादन में सेवाओं पर कर लगाने का अधिकार केंद्र सरकार के पास होता है।

यह भी पढ़े: ई टेंडर (e-Tender) क्या होता है

जीएसटी के प्रकार

भारत में जीएसटी तीन प्रकार की होती है।

1- केंद्रिय वस्तु एवं सेवा कर(CGST) केंद्रीय वस्तु एवं सेवा कर केंद्र सरकार के पास जाता है।

2- राज्य माल और सेवा कर(SGST) राज्य माल और सेवा कर राज्य सरकार के पास जाता है।

3- एकीकृत माल और सेवा कर (IGST) एकीकृत माल और सेवा कर यह केवल एक राज्य से दूसरे राज्य में माल्या सेवाएं भेजने पर लगता है या विदेशों से व्यापार करने पर लगता है।

4- यूनियन टेरिटरी वस्तु एवं सेवा कर( UTGST) युनियन टेरिटरी वस्तु एवं सेवा कर देश के 7 केंद्र शाशित राज्यो में लागू होता है।

GST Bill का उद्देश्य

भारत वर्तमान में देश के आर्थिक क्षेत्रों में प्रमुख सुधार करने के प्रयास कर रहा है। भारत की अर्थव्यवस्था एवं विकास गति को बढ़ाने के लिए जीएसटी लागू की गई है जिसके तहत लोगों को समय पर टैक्स ऑनलाइन जमा करना होगा जिससे कि देश की अर्थव्यवस्था में सुधार आएगा और समस्त देश की आर्थिक वृद्धि को बढ़ावा मिलेगा। GST के माध्यम से सभी राज्यों में एक समान कर का भुगतान करना होगा।इससे राज्यों के बीच होने वाली अस्वस्थ प्रतियोगिता पर रोक लगेगी। जो लोग अपने राज्यों में अपनी शाखाएं खोलना चाहते हैं जीएसटी ऐसे लोगों को सहायता प्रदान करता है।देश की अर्थव्यवस्था में सुधार आएगा और विकास होगा।

जीएसटी रजिस्ट्रेशन ना होने पर दंड

कोई भी व्यक्ति जीएसटी रजिस्ट्रेशन होने के तहत यदि टैक्स का भुगतान नहीं करता है या फिर कम टैक्स देता है तो उसे देय कर राशि का 10% (जिसमें से 10000 न्यूनतम राशि है) जुर्माना देना पड़ेगा। जहां एक संकल्पित करवंचन देखा गया वहां अपराधी को देय कर राशि का 100% जुर्माना देना पड़ेगा। हालांकि, अन्य वास्तविक त्रुटियों के लिए, जुर्माना कर का 10% है।

व्यापारियों को कितना लाभ होगा जीएसटी से

सेनवैट, सर्विस टैक्स, सेंट्रल एक्साइज टैक्स, एडिशनल एक्साइज ड्यूटी, एक्साइज ड्यूटी मेडिसिन वाले, एडिशनल कस्टम्स ड्यूटी, काउंटरवेलिंग ड्यूटी, सेंट्रल सरचार्ज, सेस, स्टेट वैट, स्टेट सेल्स टैक्स, एंटरटेनमेंट टैक्स (म्युनिसिपैलिटी से अलग), लक्जरी टैक्स, लॉटरी पर टैक्स, स्टेट सेस, ऑक्ट्रोई, एजुकेशन सेस और भी बहुत सारे टैक्स व्यापारियों को अलग अलग चुकाने पड़ते थे लेकिन अब सभी व्यापारियों को एक जगह टैक्स देना पड़ेगा जिससे बहुत ज़्यादा पेपरवार्क बचेगा। इसके अलावा कुछ चीजों पर पहले की तरह ही टैक्स लगेगा, ये GST से बाहर रखे गए हैं: पेट्रोलियम ट्रेड, हाई स्पीड डीजल, पेट्रोल, नैचुरल गैस, एविएशन टरबाइन फ्यूल, ऐल्कोहॉल।

यह भी पढ़े: FSSAI क्या है

History in Parliament & Empowered Committee

- केन्द्रीय बजट 2006 – 2007 के दौरान 28 फरवरी, 2006 को केन्द्रीय वित्त मंत्री पी. चिदंबरम द्वारा घोषणा की गयी कि GST Bill 1 अप्रैल, 2010 को रखा जाएगा और इसके निर्माण में राज्य वित्त मंत्रियों की एम्पावर्ड कमिटी भी केंद्र सरकार के साथ मिलकर काम करेगी।

- जिसके बाद 10 मई 2007 को जॉइंट वर्किंग ग्रुप बनाने का फैसला लिया गया।

- उसके बाद जॉइंट वर्किंग ग्रुप बनाने के बाद 19 नवंबर 2007 को विभिन्न वित्त विशेषज्ञों, आदि से चर्चाओं और बातचीत के बाद अपनी रिपोर्ट एम्पावर्ड कमिटी के सामने प्रस्तुत की।

- 27 नवम्बर, 2007 को एम्पावर्ड कमिटी के समक्ष रिपोर्ट पर विस्तृत चर्चा और इसके अनुरूप कुछ बदलावों के साथ फाइनल रिपोर्ट तैयार।

- 30 अप्रैल, 2008 को यह फाइनल रिपोर्ट भारत सरकार को भेजी गयी।

- 12 दिसम्बर, 2008 को भारत सरकार द्वारा इस पर अपने कमेंट दिए गये।

- 16 दिसम्बर, 2008 को एम्पावर्ड कमिटी ने इन कमेंट्स को स्वीकार किया गया।

जीएसटी की रेट लिस्ट

5% = चीनी, चाय, कॉफी, ऑयल, दूध पाउडर,बच्चों के लिए मिल्ड फूड, पैक पनीर, सूती धागा, फैब्रिक, झाड़ू, 500 रुपए तक की फुटवियर, न्यूज़ प्रिंट, पीडीएस के तहत मिलने वाला केरोसीन, एलपीजी गैस, कोयला, सोलर फोटोफोलटैक सेल और मॉड्यूल कॉटन फाइबर , 1000 तक के कपड़े।

12%= मक्खन, मोबाइल, काजू, बादाम, सॉस, फलों का जूस, नारियल पानी, अगरबत्ती, छाता और 1000 रुपए से ऊपर के कपड़े।

18%= हेयर ऑयल, साबुन, टुथपेस्ट, कैपिटल गुड्स, इंडस्ट्रियल इनटरमीडियरीज, पास्ता, कन्फ्लैक्स,जेम, सूप, टॉयलेट फेशियल टेशु, आयरन स्टिल,फाउंटेन पेन, कंप्यूटर, मानव निर्मित फाइबर।

28%= उपभोक्ता टिकाऊ वस्तु है सीमेंट,कस्टर्ड पाउडर, परफ्यूम, शैंपू, मेकअप, पटाखे, मोटरसाइकिल।

सभी व्यवासाय पर लागू होगा जीएसटी रजिस्ट्रेशन

1- व्यवसायों में शामिल हैं

व्यापार, वाणिज्य, निर्माण, पेशे, व्यवसाय या किसी अन्य समान कार्यवाही, इसकी पसार या प्रायिकता के बावजूद। इसमें व्यवसाय शुरू करने या बंद करने के लिए माल / सेवाओं की आपूर्ति भी शामिल है।

2- सेवाओं का मतलब वस्तु के अलावा कुछ भी

यह संभावना है कि सेवाएं और सामान एक अलग जीएसटी दर होगी।

3- कृषि

फूलों की खेती, बागवानी, रेशम उत्पादन, फसलों, घास या बगीचे के उत्पादन शामिल हैं। लेकिन डेयरी फार्मिंग (दूध का व्यापार), मुर्गी पालन, स्टॉक प्रजनन (पशु-अभिजननक्षेत्र), फल या संगमरमर या पौधों के पालन में शामिल नहीं है।

4- व्यक्तियों में शामिल हैं

व्यक्तियों, एचयूएफ (हिंदू अविभाजित परिवार) , कंपनी, फर्म, एलएलपी (सीमित दायित्व भागीदारी), एओपी, सहकारी सोसायटी, सोसाइटी, ट्रस्ट आदि। हालांकि, जीएसटी कृषक विशेषज्ञों पर लागू नहीं होगी।

निम्नलिखित मामलों में जीएसटी रजिस्ट्रेशन जरूरी है

कारोबार के आधार पर वित्तीय वर्ष में आपके कारोबार की सीमा 20 लाख रूपए से अधिक होने पर जीएसटी एकत्र करना और भुगतान करना होगा। यह सीमा जीएसटी के भुगतान के लिए लागू होती है। “कुल कारोबार” का मतलब सभी कर योग्य आपूर्ति, मुक्ति की आपूर्ति, वस्तुओं के निर्यात और / या सेवाओं और एक समान पैन वाले व्यक्ति की अंतर-राज्य की आपूर्ति को सभी भारत के आधार पर गणना करने और करों को शामिल करने के लिए (यदि कोई हो) सीजीएसटी अधिनियम, एसजीएसटी अधिनियम और आईजीएसटी अधिनियम के तहत देय होगा।

कारोबार के बावजूद जीएसटी पंजीकरण अनिवार्य

- वितरक या इनपुट सेवा वितरक। इस व्यक्ति के पास आपूर्तिकर्ता के कार्यालय के रूप में एक ही पैन है। यह व्यक्ति आपूर्तिकर्ता के एक अधिकारी है, वह सीजीएसटी / एसजीएसटी / आईजीएसटी के ऋण को वितरित करने के लिए आपूर्ति और टैक्स चालान को प्राप्त करता है।

- ई-कॉमर्स ऑपरेटर (इ-व्यवसाय)

- ई-कॉमर्स ऑपरेटर के माध्यम से आपूर्ति करने वाले व्यक्ति (ब्रांडेड सेवाएं को छोड़कर)

- एग्रीगेटर जो अपने ब्रांड नाम के तहत सेवाएं प्रदान करता है

- भारत में एक व्यक्ति को भारत से बाहर एक जगह से ऑनलाइन सूचना और डेटाबेस पहुंच या पुनर्प्राप्ति सेवाओं की आपूर्ति करने वाले व्यक्ति। (एक पंजीकृत कर योग्य व्यक्ति के अलावा)

- माल / सेवाओं की अंतर-राज्य आपूर्ति करने वाले

- कोई भी व्यक्ति जो एक कर योग्य क्षेत्र में माल / सेवाओं की आपूर्ति करता है और इसमें व्यवसाय का कोई निश्चित स्थान नहीं है – जिसे आकस्मिक कर योग्य व्यक्तियों के रूप में संदर्भित किया जाता है | ऐसे व्यक्ति को जारी किए गए पंजीकरण 90 दिनों की अवधि के लिए वैध है।

- कोई भी व्यक्ति जो माल / सेवाओं की आपूर्ति करता है और भारत में व्यापार का कोई निश्चित स्थान नहीं है – जिसे अनिवासी कर योग्य व्यक्ति कहा जाता है। ऐसे व्यक्ति को जारी किए गए पंजीकरण 90 दिनों की अवधि के लिए वैध है।

- रिवर्स प्रभारी तंत्र के तहत कर का भुगतान करने वाले व्यक्ति को | रिवर्स चार्ज तंत्र का मतलब है कि जहां सामान / सेवाओं को प्राप्त करने वाले व्यक्ति को आपूर्तिकर्ता के बजाय कर का भुगतान करना पड़ता है।

- एजेंट या किसी अन्य व्यक्ति जो अन्य पंजीकृत कर योग्य व्यक्तियों की ओर से आपूर्ति करता है

किन टैक्स को रिप्लेस किया जीएसटी ने

- Central Excise Duty

- Service Tax

- Countervailing Duty

- Special Countervailing Duty

- Value Added Tax (VAT)

- Central Sales Tax (CST)

- Entertainment Tax

- Octroi

- Entry Tax

- Purchase Tax

- Luxury Tax

- Advertisement Texas

- Lotteries ke upar Taxes

एक्सपर्ट के अनुसार कौनसी आईटम होंगी सस्ती और कौनसी आइटम होंगी महंगी

सस्ती आइटम

- Auto entry level cars, दो पहिया वाहन, SUVS की कीमत में गिरावट आ सकती है।

- कार बैटरी ज्यादा सस्ती होने वाली है।

- Paint और cement की कीमत मैं गिरावट आ सकती है।

- इलेक्ट्रॉनिक्स सामान जैसे कि पंखा, लाइटिंग, वाटर हीटर, कूलर आदि सस्ते हो जाएंगे।

महंगी आइटम

- सिगरेट की कीमत बढ़ने वाली है क्योंकि तंबाकू पर ज्यादा टैक्स लगने वाला है।

- कमर्शियल व्हीकल जैसे कि ट्रक अब महंगे होने वाले हैं।

- मोबाइल फोन कॉल्स थोड़ी मेहगी हो सकती हैं।

- टैक्सटाइल और ब्रांडेड ज्वैलरी भी महंगी हो जाएंगी।

GST के लाभ

- एक उपभोक्ता देश में कहीं भी एक ही कीमत पर उत्पात का लाभ प्राप्त कर सकता है हालांकि जीएसटी टैक्स सेल के तहत आने वाले उत्पाद इस लाभ के अंतर्गत ही आते हैं।

- अर्थव्यवस्था में GST के प्रवेश में टैक्स की ट्रैकिंग कौन पहले से आसान बना दिया है।

- जीएसटी एक डिजिटल प्रणाली पर काम करता है इसीलिए उपभोक्ता वस्तुओं और सेवाओं के लिए टैक्स का भुगतान की जाने वाली रकम से पूरी तरह से अवगत हो सकते हैं।

- उपभोक्ताओं को अलग-अलग करो का भुगतान करना पड़ता था लेकिन अब उन्हें दूसरे टैक्स भरने की चिंता करने की आवश्यकता नहीं होगी अब उन्हें एक टैक्स का ही भुगतान करना होगा।

- जीएसटी के दायरे में आने वाली ख्वाब वस्तुएं ग्राहकों के लिए बेहद फायदेमंद होगी क्योंकि उन्हें खरीदना सस्ता हो जाएगा।

- हर बार जब आप सामान और सेवाएं खरीदते हैं आप रसीद कर में भुगतान की गई राशि भी देख पाएंगे।

- जीएसटी के माध्यम से ऑनलाइन प्रक्रिया सरल और आसान हो गए हैं।

- GST पिछले समय की तुलना में बाजार में किसी भी व्यापारी के प्रवेश को आसान करता है।

- जीएसटी सिस्टम पर प्रत्येक लेनदेन जो छोटे और बड़े व्यवसायों के रिकॉर्ड को आसान कर दिया है।

- प्रत्येक छोटे व्यवसाय जिनकी वार्षिक आय 40 से 75 लाख रुपए है उन्हें इसके माध्यम से कम दरों पर टैक्स का भुगतान करने योग्य बनाया जाएगा।

जीएसटी के नुकसान

- जीएसटी को पूर्ण रुप से लागू करने के लिए इंफ्रास्ट्रक्चर की आवश्यकता पड़ती है लेकिन अभी राज्य में इसके लिए जरूरी ढांचे की कमी है।

- जो कंपनी राज्यों में अपना कारोबार करती हैं उन्हें उन सभी राज्यों में रजिस्ट्रेशन कराना होगा। यह जटिलता पैदा करता है जो कि पहले की प्रणाली में मौजूद नहीं था।

- जिन वस्तुओं का इस्तेमाल लाखों लोग हर दिन करते हैं जैसे की बीमा रिनुअल प्रीमियम हेल्थ केयर कैरियर सेवाएं आदि महंगी होने की संभावनाएं की जा रही थी।

- GST नेट ने अब तक पेट्रोल और पेट्रोलियम उत्पादों को बाहर रखा है।

- टैक्स अधिकारियों और अन्य संबंधित अधिकारियों को प्रभावी तरीके से नए नियमों को जारी करने और निगरानी करने के लिए व्यापक और ट्रेनिंग देने की आवश्यकता है।

GST Bill रजिस्ट्रेशन के लिए ज़रूरी दस्तावेज

- कंपनी की आरसी कॉपी

- कारोबार से संबंधित बैंक स्टेटमेंट

- एमओए या एओए का रजिस्ट्रेशन प्रमाण पत्र

- बिजली का बिल या लैंडलाइन का बिल

- अगर संपत्ति किराए पर है तब एनओसी

- एक पासपोर्ट साइज फोटो

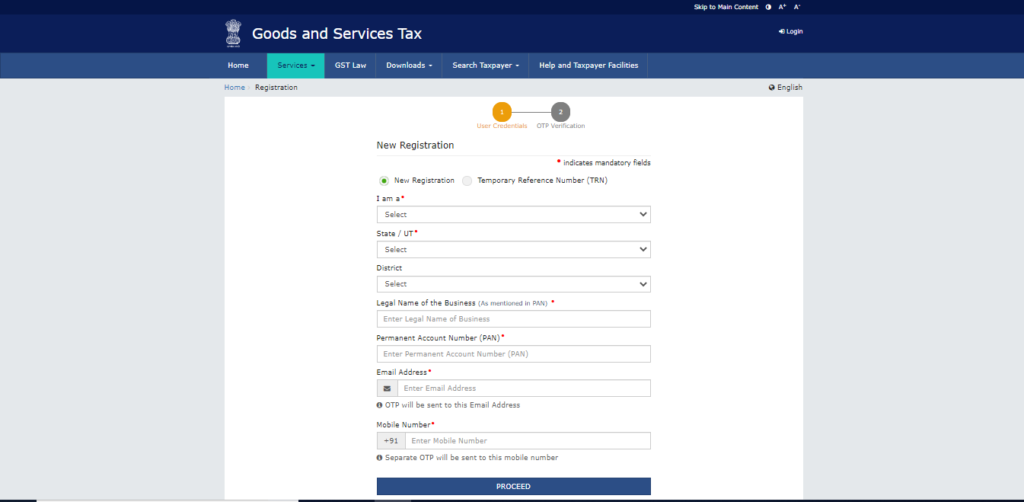

जीएसटी ऑनलाइन रजिस्ट्रेशन

- सबसे पहले आपको जीएसटी पोर्टल पर जाना है।

- इस पोर्टल पर जाने के बाद register now पर क्लिक करना है जो टैक्स पैर के नीचे दिया हुआ होगा।

- उसके बाद आपको अपने रजिस्ट्रेशन पर क्लिक करना है उसके बाद आप से पूछी गई सभी जानकारियां जैसे राज्य, शहर, बिजनेस का नाम,पैन नंबर आदि ध्यान पूर्वक भरनी है। मोबाइल नंबर और ईमेल एड्रेस पर आपका ओटीपी आएगा आपको उस और ओटीपी पर क्लिक करना है।

- अब आपको अपने रजिस्टर्ड मोबाइल नंबर पर ओटीपी भरना है।

- ओटीपी भरने के बाद आपको टेंपरेरी रेफरेंस नंबर प्राप्त होगा।आपको उस नंबर को सेव करना है।

- उसके बाद जीएसटी पोर्टल पर जाकर रजिस्टर नाउ पर क्लिक करें।

- अब आपको टेंपररी नंबर सिलेक्ट करना है। रिफरेंस नंबर पी आर एन नंबर डाल कर आगे बढ़ना है।

- इसके बाद एक ओटीपी आएगा आपको रजिस्टर ईमेल और नंबर पर वह ओटीपी डाल कर आगे बढ़ना है।

- अब आपको एक स्टेटस एप्लीकेशन देखेगी। अब आपको एडिट आइकन पर क्लिक करें ।

- अपनी डिटेल्स पर जैसे कि फोटो कंसल्टेशन ऑफ टैक्स पर तो आफ़ बिजनेस बैंक डिटेल्स ऑथराइजेशन फॉर्म।

- यह सब इंफॉर्मेशन डालने के बाद वेरीफिकेशन पर जाएं महाशय आपको ओटीपी मिलेगा और आपका जीएसटी के अंदर रजिस्ट्रेशन सफलतापूर्वक हो जाएगा।

CONCLUSION

उम्मीद रखता हूं इस आर्टिकल से आपको पता चला होगा कि GST Bill क्या है? उसका रजिस्ट्रेशन कैसे हो सकता है? GST Bill के फायदे क्या हैं और जीएसटी के नुकसान क्या है? कोशिश करूंगा कि आगे भी इसी तरह आपको आर्टिकल भेजता रहूं ताकि आपको और चीजों के बारे में भी इसी तरह पता चले।